公司通过自营医疗机构为癌症患者服务及通过网络业务赋能第三方医疗机构?比亚迪港股:2023年1月30日,美中嘉和医学技艺发达集团股份有限公司(简称“美中嘉和”)二次向港交所主板递交上市申请,联席保荐人工中邦邦际金融香港证券有限公司及海通邦际血本有限公司。该公司曾于昨年的5月31日初度递交招股书。

最新招股书显示,美中嘉和为中邦一家肿瘤医疗管理计划平台,以优秀肿瘤诊疗技艺的探索及操纵为特性,公司亦为具有众间质子诊疗舱的少数中邦民营医疗机构之一。公司通过自营医疗机构为癌症患者任职及通过汇集营业赋能第三方医疗机构。

按照上市正派,CCM股东集团,即杨博士(杨筑宇)及其直接或间接驾驭的持有公司权利的实体,征求MorgancreekInvestmentHoldingsLimited、ConcordMedical、AscendiumGroupLimited、上海卉馥科技发达有限公司、泰和诚病院拘束集团有限公司、上海医学之星、天津泰和诚、北京泰和诚及上海信荷,将合共驾驭公司股东大会的投票权,且将为公司的控股股东。

美中嘉和拟将召募资金差异用于下列用处:用于扩筑公司的医疗机构并升级筑立本原步骤,以抬高公司的任职材干和质地;用于上海病院质子核心采购质子诊疗筑立、开发质子诊疗核心及后续的质子诊疗临床操纵;用作投资研发及人才作育;用于升级公司的CSS任职,以扩充公司的营业周围并增补市集份额;用于扩充公司互联网病院的任职局限和材干;用作营运资金及其他通常公司用。

2019年至2021年及2022年1-9月,美中嘉和的收入差异约为1.27亿元、1.66亿元、4.71亿元和2.93亿元;期内亏空差异为2.82亿元、5.94亿元、8.32亿元和5.38亿元;经调理亏空净额差异为9204.6万元、3.22亿元、4.88亿元和3.72亿元。

通知期内,美中嘉和毛利率也陆续低落。2019年至2021年及2022年1-9月,美中嘉和的毛利率差异为25.8%、4.4%、-10.0%、-38.7%。

据新浪港股,2016年1月25日,美中嘉和正在新三板上市,2018年2月正在新三板摘牌,摘牌前市值13.22亿元。三板摘牌后,公司持股构造如下:上海医学之星持股61%,天津泰和诚持股23.77%,中信证券持股5.55%,东方证券持股3.57%。正在2018年5月,东方证券达成股份让渡,全盘让渡给上海医学之星,每股本钱19.7元,套现4231万元离场。

2019年至2021年及2022年1-9月,美中嘉和的收入差异约为1.27亿元、1.66亿元、4.71亿元和2.93亿元;期内亏空差异为2.82亿元、5.94亿元、8.32亿元和5.38亿元;经调理亏空净额差异为9204.6万元、3.22亿元、4.88亿元和3.72亿元。

截至2019岁终至2021岁终及2022年9月30日,美中嘉和的筹办行为(所用)╱所得的现金流量净额差异为-3.00亿元、5063.8万元、1.51亿元和-7660.6万元。

据财联社,美中嘉和的经调理净亏空与负毛利率正在2022年陆续扩充,与肿瘤诊疗赛道的巨额进入额脱不开相干。

美中嘉和正在招股书中写到,过往时代病院营业的毛利率为负,主假若因为于医疗机构上升阶段爆发宏大运营本钱,加倍是2021年6月开业的广州病院。病院营业的毛利率由2020年的-47.5%,至2021年的-71.4%,主假若因为与广州病院于2021年6月开业及其改日运营合联的雇员福利开支、药品、耗材及其他存货的本钱以及折旧及摊销大幅增补。

病院营业的毛利率由截至2021年9月30日止9个月的-66.3%至截至2022年9月30日止9个月的-85.1%,主假若因为上海门诊部及上海影像核心所得收入有所裁汰,及其他医疗机构(苛重征求广州病院)于2022年9月30日止9个月的运营合联的于上升阶段爆发的雇员福利开支、折旧及摊销以及药品、耗材及其他存货的本钱有所增补。

不行否定,花费正在病院筑造、筑立采购及专业医护职员雇佣的每一笔开支,都加大了美中嘉和的亏空,也使其由正转负的毛利率进一步扩充。其正在招股书危机披露章节中显示,正正在展开的大周围病院开发项目,需求大方的营运、财政资源,开发项目亦可以因各类要素而延迟或受到影响。开垦和增补新医疗机构或会导致短期财政再现崭露震动,新开的医疗机构可以无法实时达成剩余,或底子无法达成剩余。但如若未能聘请和挽留足足数目的有天赋医师及其他医疗专业职员,则营业和经开业绩或会受到宏大晦气影响。

目前,美中嘉禾正在广州,上海及山西大同共开发有3家肿瘤病院,另设有5家医疗门诊或影像机构。其何时不妨正在肿瘤诊疗赛道起先剩余,是血本市集合心的中枢题目。

据新浪港股,2016年1月25日,美中嘉和正在新三板上市,2018年2月正在新三板摘牌,摘牌前市值13.22亿元,公司显示,香港上市是的公司得回更众接触邦际投资者及市集的机缘,从而作出新三板摘牌的贸易及策略决定。

三板摘牌后,公司持股构造如下:上海医学之星持股61%,天津泰和诚持股23.77%,中信证券持股5.55%,东方证券持股3.57%。

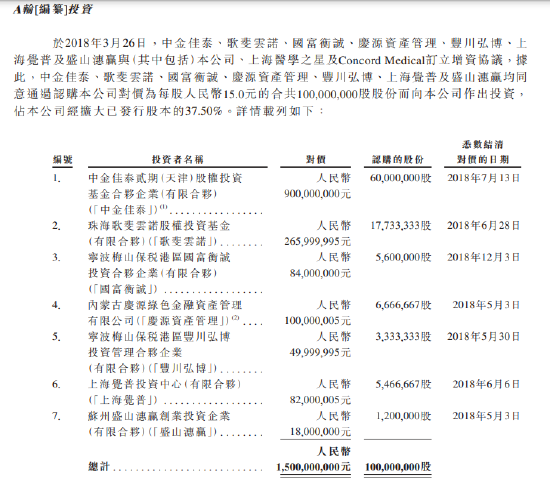

2018年3月,公司迎来A轮融资,本钱15元,中金公司豪掷10亿认购6000万股;诺亚控股旗下歌斐资产投资2.66亿,认购1773万股。

正在2018年5月,东方证券达成股份让渡,全盘让渡给上海医学之星,每股本钱19.7元,套现4231万元离场。

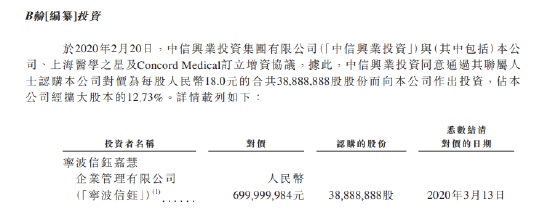

2020年2月,公司引入B轮融资,中信物业投资认购3889万股,每股本钱18元,涉资7亿群众币。

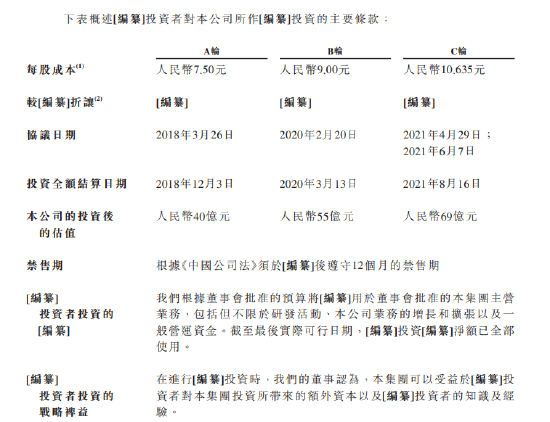

调理厥后看,A轮每股本钱7.5元,投后估值40亿;B轮本钱9元,投后估值55亿;C轮本钱10.635元,投后估值69亿。另外,各轮投资者有12个月禁售期。

上市前,公司董事长杨筑宇驾驭下的CCM集团持股50.83%,杨博士具有73.2%的外决权,中金持股18.5%,歌斐资产持股5.47%,中信物业投资持股11.99%。