港股近俩日行情中国银行过去10年的PE保持在5倍左右要我说,A股良众时辰玩的即是心情,玩的即是预判,以及心情的心情、预判的预判。

能够觉察,沪深300的剩余增速总体是斗劲太平的,正在-5%~+10%之间振动。

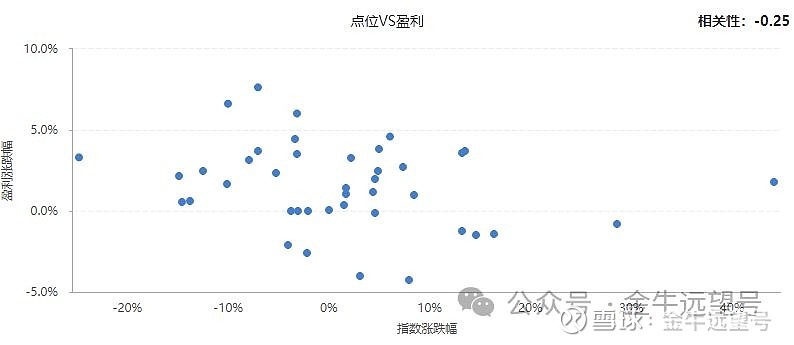

咱们能够把每个季度的指数涨跌幅(下图横轴)和剩余增速(下图纵轴)拿出来做个比拟。

也即是说,一时会闪现沪深300当季度剩余上涨,然则指数下跌;或者剩余降落,但指数上涨。

稀少乐观的时辰,墟市能给你定50~100倍的市盈率PE,200倍也很平常。股价也会疯涨。

譬喻2007年的中邦神华、中石油和中邦银行;2021年的茅台、恒瑞和宁德时期。估值都是50~100倍。

而稀少绝望的时辰,估值却被断定为10~20倍,股价暴跌。譬喻前面的6家公司,全都闪现过或正正在显露出10~20倍的估值。

前面那些股票报复到50~100倍PE时,确实很爽,确实很牛。但这种离谱的估值是不成连续的。由于它不代外客观实情,它只是人们心中的花。

像能源股(神华和中石油)和银行股(中邦银行),全寰宇百年的本钱墟市会告诉你,10倍驾驭PE才是合理的(去除周期性后揣度出来的PE,下同)。

简直要看企业质料,个人企业能够高少许,也有个人会低少许。但无论怎样都不是2007年牛顶的50~100倍。

而从50~100倍的PE跌到平常的10倍。不切磋剩余改观,仅估值就要下跌80%~90%。

这即是为什么神华和中邦银行2007年牛市睹顶后整整跌了6年才所有睹底。中石油乃至跌了13年才所有睹底。而时至今日,上证指数还未回到2007年的高位。

日经225指数1990年到达了50~60倍PE,随后跌了20年。纳指2000年胜过50倍PE,随后暴跌80%驾驭,以来用了15年才收回全盘失地。

心情狂热、投资者拥堵,估值很高,往往是最乐观的时辰,但也是最危害的时辰。

中邦神华中邦石油中邦银行的睹底都是10倍PE以下,乃至是5倍,也即是墟市最绝望的时辰。

过去10年的剩余增速远低于GDP,确实欠好。而正在壮大的争议下,中邦银行过去10年的PE连结正在5倍驾驭,也是一个连续绝望的估值。

但这些都不阻挡中邦银行的股价杀青睹底和长远上涨。过去10年翻了近3倍,年化收益率逼近11%。

当然,也不是说扫数公司都要跌到10倍才会睹底。闭于消费、医药和科技滋长股,全寰宇百年本钱墟市告诉咱们的是,合理估值正在20~30倍驾驭。

这也是为什么2013年10倍以下PE买茅台,正在接下来7年就能获取30倍收益。由于10倍给得过低了,而茅台本质显露又过于良好。

至于当下,我感觉没需要张开了。终归都是成年人了,每片面都有本人的判定,无论是宏观照样微观。

从长远看,A股的大一面行业都仍旧跌到了合理估值的下限水准。买入的危机是较小的。

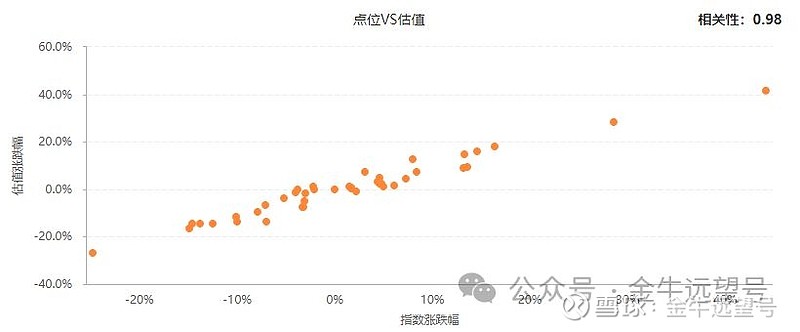

而从短期看,A股的股价照旧取决于估值,也即是人们心中的花。走势的不确定性是生计的。

报下格指2.5。最厉重的不是2.5能否被冲破,而是A股的地点具有吸引力。

暗示赞成,从长远看,A股的大一面行业都仍旧跌到了合理估值的下限水准。买入的危机是较小的。

你没说到点儿上最厉重的他享用的是二战之后的盈利,以及正在苏联崩溃之后,吸血总共苏联和前东欧邦度,另有他当时照样寰宇工场。这是他过去这些年非凡牛叉的来源,但是这些身分正在异日会不会能永存,还得再寓目。

2024年第一周,A股才跌了4天,还行老端方,文末开喷,正文再叨两句。要我说,A股良众时辰玩的即是心情,玩的即是预判,以及心情的心情、预判的预判。举个很简便的例子,A股中心宽基指数 沪深300 。 沪深300 过去10年各季度的剩余增速如下图。能够觉察, 沪深300 的剩余...