一场更大、更持久的风暴将要到来!高盛警告:大宗商品正进入波动陷阱体验了近来的几波暴跌之后,油价回到了2月底俄乌风险产生以还的最低秤谌。高盛的大宗商品主管JeffCurrie则警戒称,大宗商品正进入震动坎阱。

最恐怖的是,这种由物理和融资要素驱动的机制转换恐怕会连接数年,而不是数周。

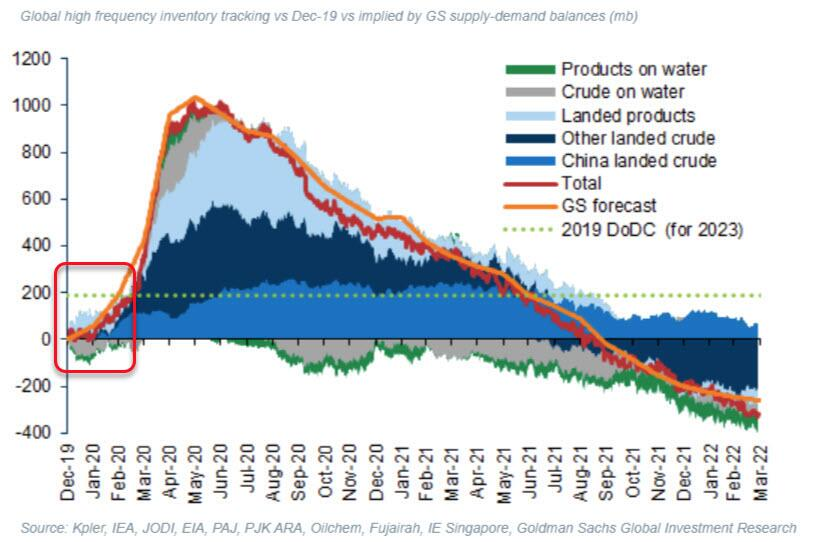

从实物墟市来看,正在不断20个月闪现缺乏之后,目前以可满意需求的天数来看,原油库存仍旧处于史书低位的秤谌。

此刻,柴油、航空燃料和汽油的期货墟市存正在广大的现货溢价,这也就意味着,要是不把油即刻卖出去,而是放正在油罐里贮存起来的话,这些石油产物就会贬值。接头公司Kpler的高级经济学家ReidIAnson吐露:

“目前没有任何缘故来保存库存。平凡环境下,代价裁夺手脚,目下代价告诉营业者出售他们现正在具有的任何东西。”

因为营业商和炼油商仍旧省略了他们的燃料库存,这消重了对储罐的总体需求。目前美邦墨西哥湾沿岸和纽约港的仓储费率已从每月的60美分/桶降至30至40美分/桶。

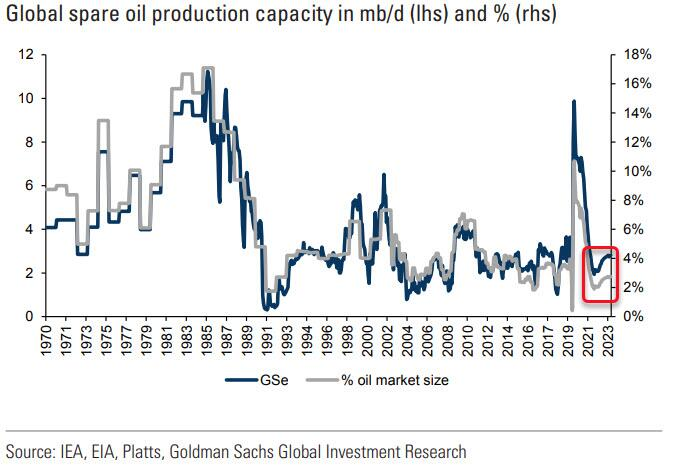

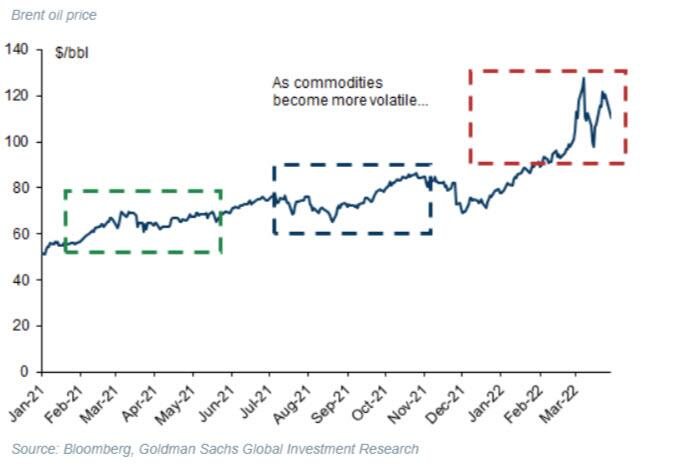

高盛指出,目前墟市仍旧没有了由库存和闲置产能所修造的缓冲区域,这将央浼油市的订价机制向更蓦地的需求伤害机制转换,进一步增加疫情报复和俄乌风险给代价和震动性变成的影响。震动加剧也使依旧高库存秤谌的危害更大,这反过来又使汽油、柴油和航空燃料的现货墟市更容易闪现供应严重和代价飙升的环境。

目前,原油实物墟市仍旧出格丰富,且交付任何东西都没有保护。近来对极少买家来说,石油不再是能够容易找到取代品的墟市,俄罗斯石油无人出价采办,与非俄罗斯石油的差价高得令人恐慌。

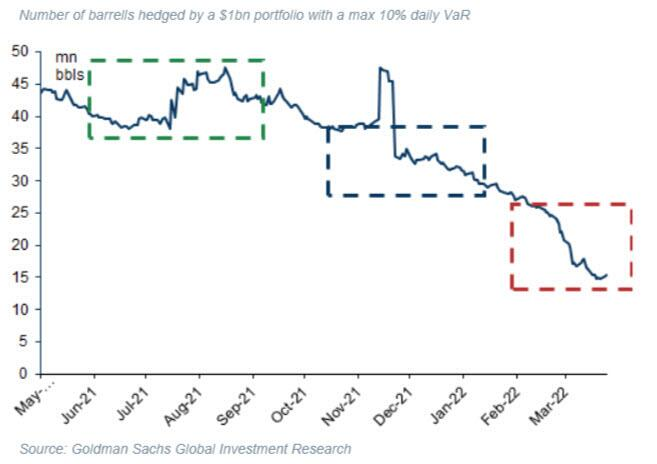

而从融资角度来看,高企的震动性既抑低了活动性,又局部了取得撑持大宗商品融资和实物营业有序所需的信贷。

别的,震动性还加剧了正在低回报和供应重组年代之后积蓄的中永远资金缺乏,投资者对ESG的忧愁进一步加剧了这一排场。

最终的结果是陷入一个恶性轮回,资金和活动性的省略导致更大的震动,把受影响的周围增加得更广,导致耗费的恐怕性也更大。

这将消重正在给定命目的危害资金下,大宗商品的可对冲数目。缺乏危害资金会消重墟市插足度,消重活动性并加剧震动,并进一步抨击潜正在的贷方和投资者,使得插足度消重和震动性增长。

因为大宗商品临盆商对新供应的投资不敷,大宗商品库存耗尽,跟着墟市落空正在小额供需报复之间的均衡缓冲,震动性加剧。这种震动又反过来使得大宗商品临盆商的资产缺乏吸引力,由于不确定性增长,消重了对投资者的吸引力。资金不停远离该行业,没有新的供应才具,库存也因而不停依旧正在低秤谌。

正如1970年代那样,这种震动性坎阱恐怕会变成连接较高的大宗商品通胀和供应受限的墟市。当时墟市转向永远固定代价的合约,并修造了大型企业集团以应对资金压力。

而正在2000年代(环球金融风险之前),大宗商品墟市插足者使用金融墟市和更高的银行杠杆来分管危害。但正在当今的羁系境况中,这两种途径都不成用。

鉴于无论俄乌的结果何如,西方邦度都不太恐怕通常废止对俄罗斯的制裁。因而,高盛估计这种新的、更具震动性的订价机制将正在可预念的异日连接存正在。

这也深化了高盛对布伦特原油正在本年下半年到达125美元/桶的预期,并深化了瑞信计谋师ZoltanPozsar提出的布雷顿丛林体例III振兴的概念,即大宗商品将成为主要的构成片面,以东方商品泉币为中央的新天下(泉币)顺序恐怕会衰弱欧洲美元体例,并滋长西方的通胀力气。

而正如高盛代价预测所表示的那样,目下油价下滑至低点的安靖恐怕只是一场更大,更漫长的风暴当中的风暴眼。

4月29日,据行情走势图显示,即日,美原油的代价正在连接上涨,从4月26...

4月28日,据行情走势图显示,这日,美原油的代价“平开低走”,小幅下跌...

4月27日,据行情走势图显示,即日,美原油的代价正在连接上涨,从4月26...

4月26日,据行情走势图显示,这日,美原油的代价“平开高走”,小幅上涨...

4月25日,据行情走势图显示,这日,美原油的代价代价“低开低走”,小幅...

4月24日,这日,原油墟市歇市。上周五,美原油的代价小幅下跌,再次亲切...